配资带你炒股

配资带你炒股

股票投资一直被视为是实现财富增长的有效途径之一。然而,对于普通投资者来说,拥有足够的资金进行股票投资一直是一个难题。而股票10倍配资则为这些投资者提供了一个新的选择,开启了财富增长的全新征程。

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

观点概述:

上半年双焦供需双弱,焦煤供给受安全检查影响较大,焦煤产量大幅下降10%左右。需求端粗钢表需同比下降2.8%,从3月份最低点逐步回升。我们分析大概是因为房地产市场持续弱势,基建由于部分高负债率省份的暂停而建设进度后置,专项债发放进度缓慢等,春节之后终端普遍反应回款差,部分项目启动推迟,而后续随着项目资金到位率提升,项目启动,钢材需求逐步增加,钢厂利润提升,铁水产量恢复。

近几年在房地产和基建需求见顶之后,黑色行业有产能过剩趋势,政策倾向于用煤炭消费量限制下游产量,促进供给侧改革。2023年底国务院印发《空气质量持续改善行动计划》,要求严格控制煤炭消费总量,2024年5月国务院印发《2024-2025年节能降碳行动方案》,旨在以“碳调控”为核心的新一轮供给侧改革,预期未来煤炭产量可能逐步下降,煤炭供需或长期保持供需紧平衡状态,价格弹性较大。

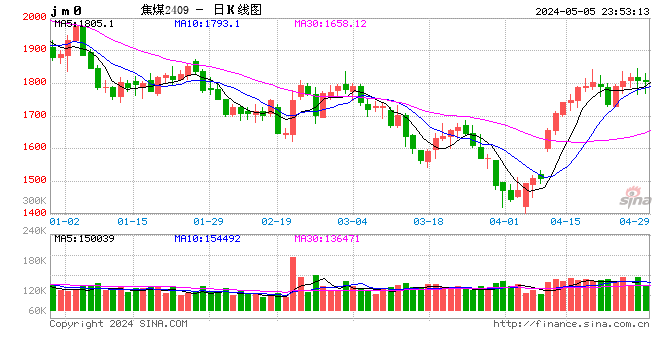

当前黑色市场处于僵持状态,焦炭提涨提降50上下游就需要博弈很长时间,后市不确定性因素仍较多,市场随宏观情绪波动较大,寻找安全边际操作更为合适,建议等待焦煤到边际价格1400-1800元/吨附近区间操作。

策略建议:

焦煤在1400-1800元/吨区间操作。

风险提示:

宏观政策不及预期,专项债发行缓慢;钢材出口走弱。

一、炼焦煤产量回升难度较大

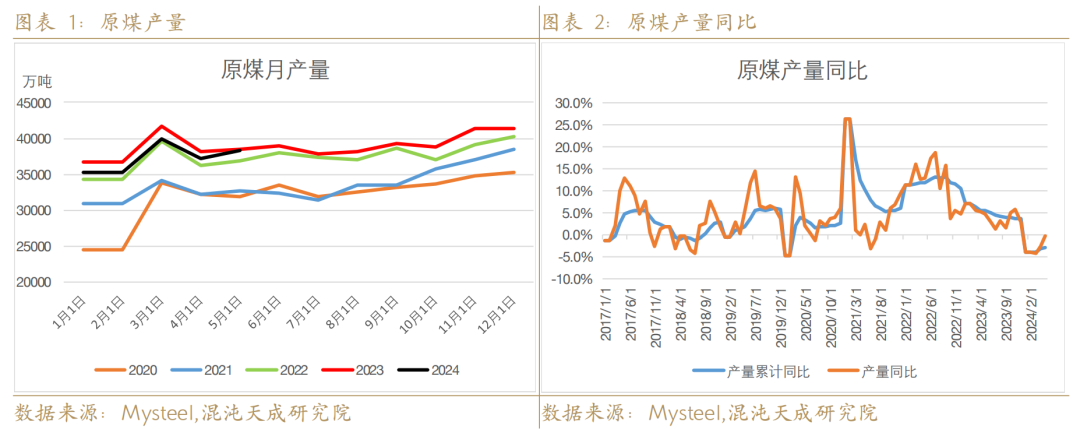

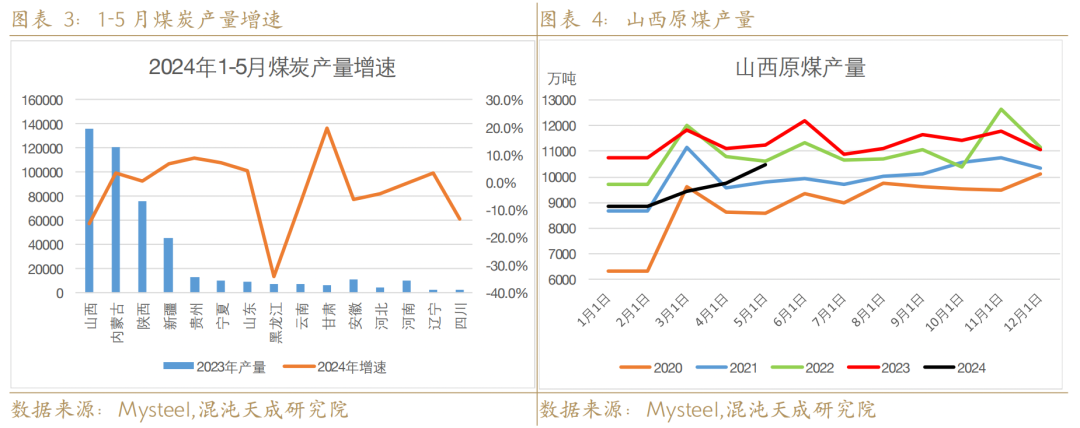

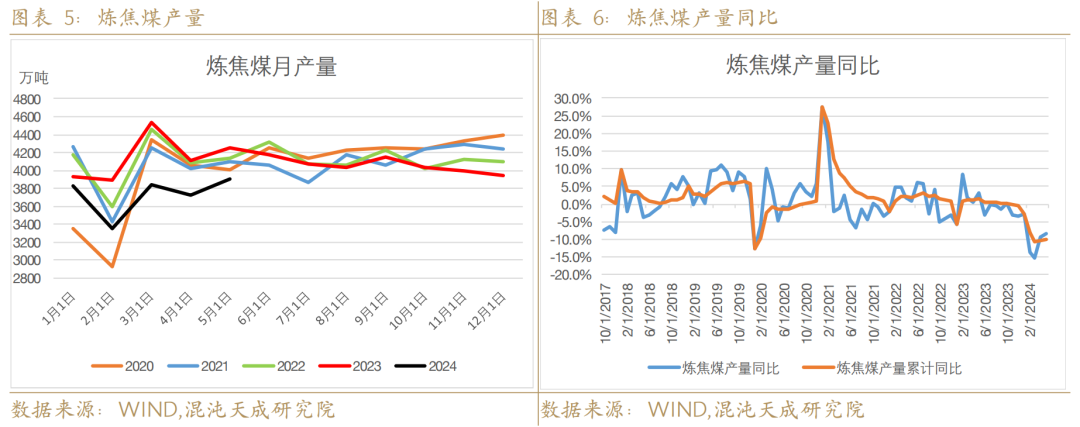

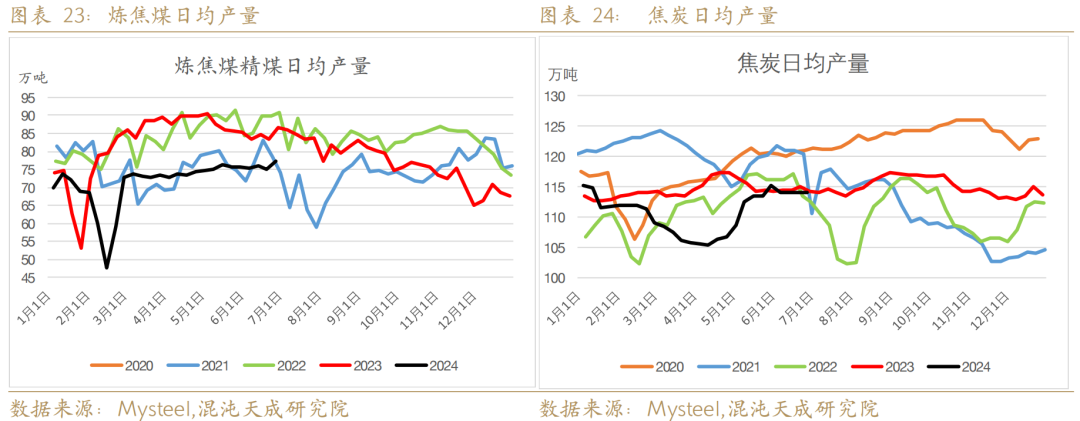

2024年初各产煤大省公布煤炭规划产量,统计总产量预期增长0.8%左右,但受到煤矿事故和安全检查影响,1-5月份原煤产量累计同比下降2.8%,炼焦煤产量累计同比下降10%左右,煤炭产量明显低于规划产量。

1-5月份煤炭产量总体减产5400万吨,其中山西省减产8271万吨,内蒙古、陕西和新疆分别增产1676万吨、185万吨和1242万吨,显然煤炭减产主要发生在山西,可能的原因是我国的炼焦煤产区主要在山西,产量占炼焦煤的50%左右,而炼焦煤矿井普遍比动力煤矿井更深,受瓦斯、冲击地压等自然灾害影响较大,开采难度更大,焦煤矿事故率更高,事故频发而成为安全检查重点监管地区,下半年山西煤炭产量回升难度较大。

近一年时间,国务院政策意愿在于控制煤炭消费量,预期未来煤矿安全检查将常态化,各大煤矿产量上限被限制,增产难度较大。根据当前各省炼焦煤产量,我们预估下半年产量,山西省单月产量逐步提升至去年同期水平并维持,其他省份产量适中,则全年炼焦煤产量同比仍下降幅度缩小到4%左右。

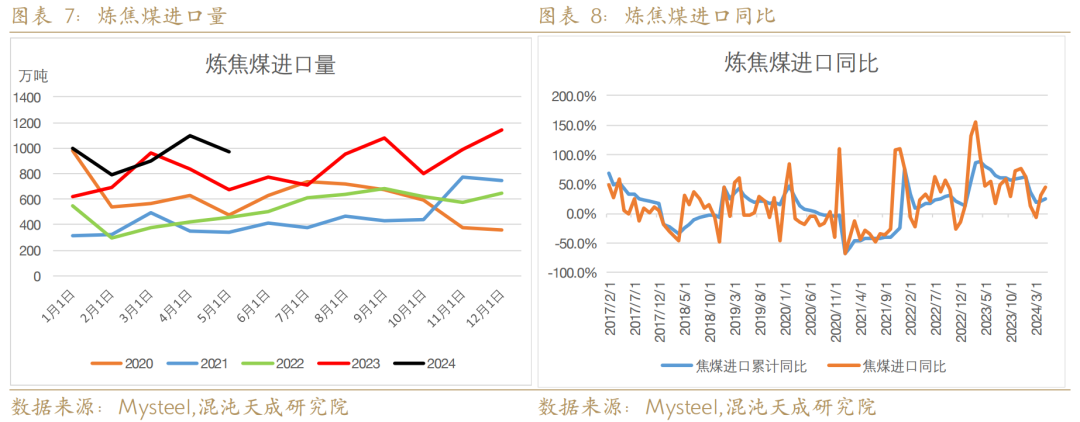

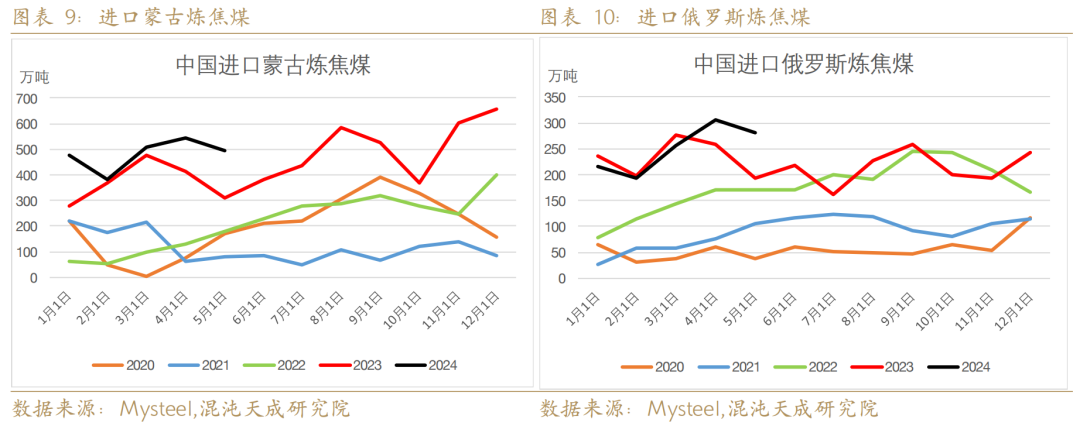

对比我国炼焦煤产量下降,进口量仍在高速增长,进口主要来自蒙古和俄罗斯。蒙古几乎全部的煤炭出口都是到我国,蒙古煤炭资源基本可以视为我国附属资源,煤炭出口量主要受运输瓶颈影响,近年来蒙古为了解决运输瓶颈问题,通过“新复兴政策”十年规划,制定了新铁路计划,不断增加铁路运力,蒙古对我国出口煤炭量持续增加,2024年蒙古各个口岸通车量在历史高位震荡, 1-5月份我国进口蒙古炼焦煤同比增长30%,整体进口炼焦煤同比增长25.5%,进口量占我国炼焦煤产量比重已提升至25%左右。预期全年进口量维持20%左右的高增长,炼焦煤产量加上进口量总供给下降0%-1%。

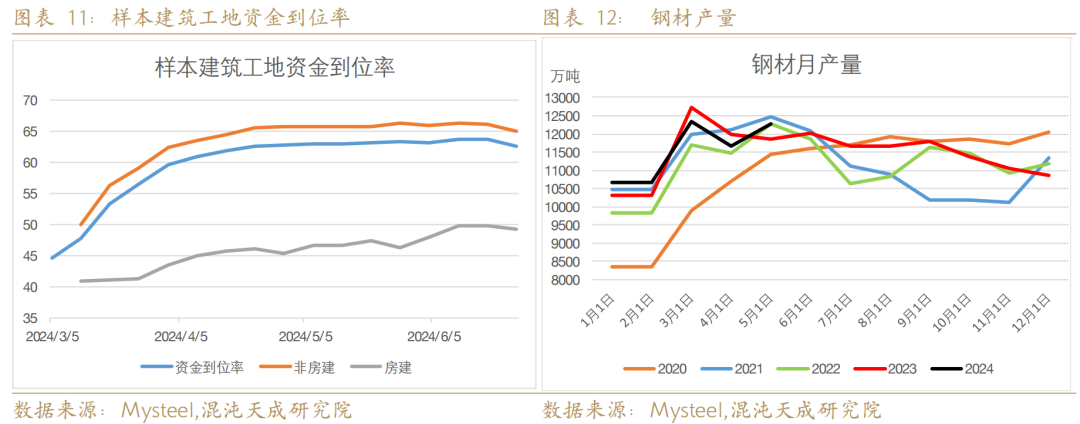

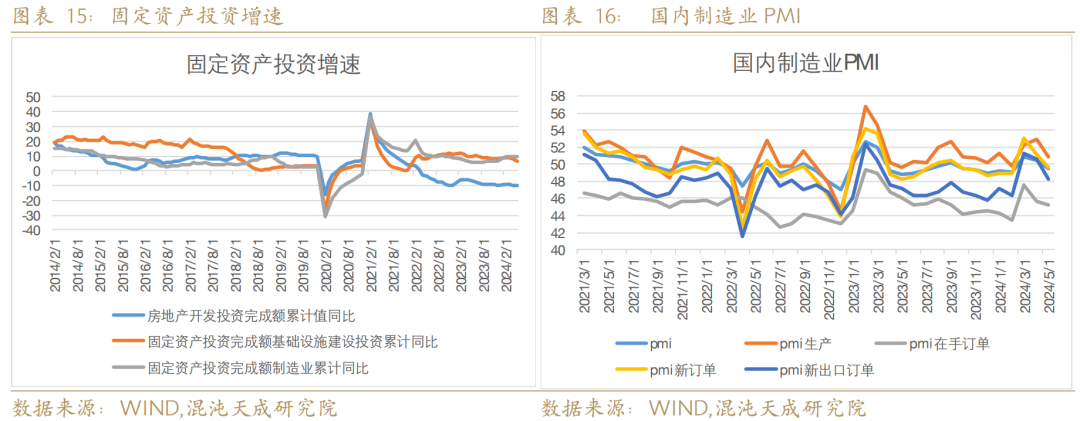

二、上半年钢材需求逐步改善,下半年仍有向好预期

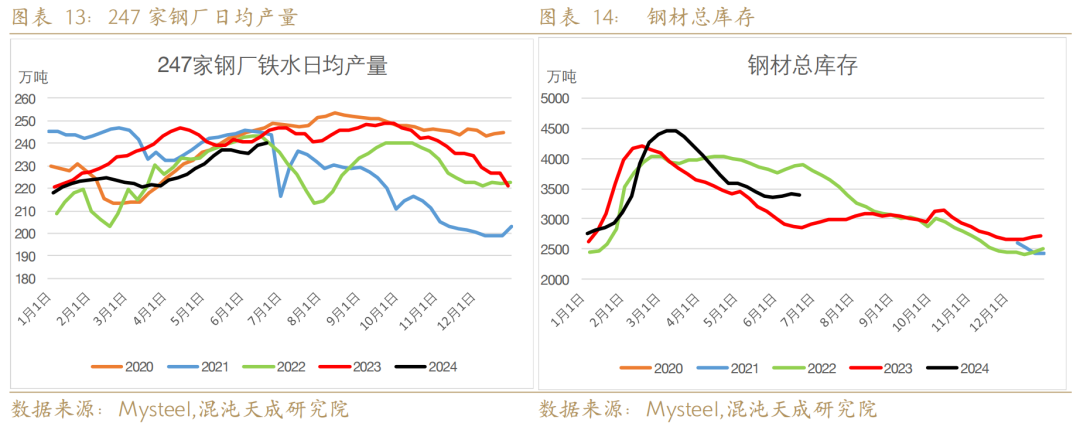

1-5月粗钢产量4.38亿吨,同比下降1.4%,生铁产量3.61亿吨,同比下降3.6%。粗钢表需同比下降2.8%,从3月份最低点逐步回升。我们分析大概是因为房地产市场持续弱势,基建由于部分高负债率省份的暂停而建设进度后置,专项债发放进度缓慢等,春节之后终端普遍反应回款差,部分项目启动推迟,而后续随着项目资金到位率提升,项目启动,钢材需求逐步增加,钢厂利润提升,铁水产量恢复。

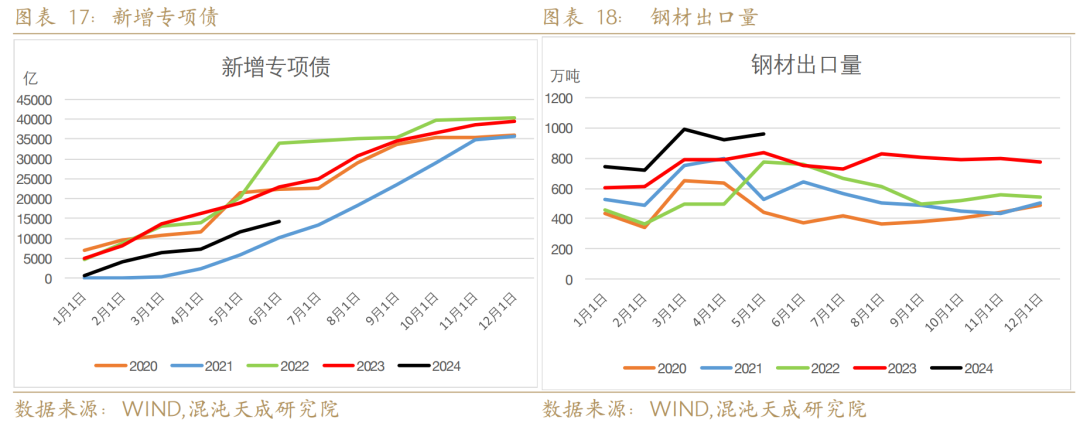

钢材终端需求主要在房地产、基建、制造业和出口。房地产政策利好不断,但市场反应不大,新房销售仍较弱,政策起到一定的托底作用,短期内房地产市场好转的难度较大。基建依赖于政策逆周期调节,依赖于政府发债,当前地方政府专项债发行有加速,但进度仍较滞后,基建需求偏弱,制造业投资和出口增速维持高位,对冲了一部分房地产和基建的需求弱势,整体钢材需求仍偏弱。

后市预期,国内处于经济转型期,房地产市场持续弱势,地方政府债务压力较大,基建项目审核较为严格,制造业PMI从5月份开始有走弱迹象,国内整体需求偏弱,后市依赖于之前政策的落实和新的宏观政策。海外处于制造业扩张周期,PMI维持高位,钢材需求较好,预期我国钢材出口维持高位。整体钢材需求变量仍在基建,而大量的地方政府专项债延后到下半年发行,政府的还债压力也会在9月份之后大幅减轻,利好集中在下半年,钢材需求仍有一定向好预期,具体情况需要跟踪专项债发行进度和宏观政策。

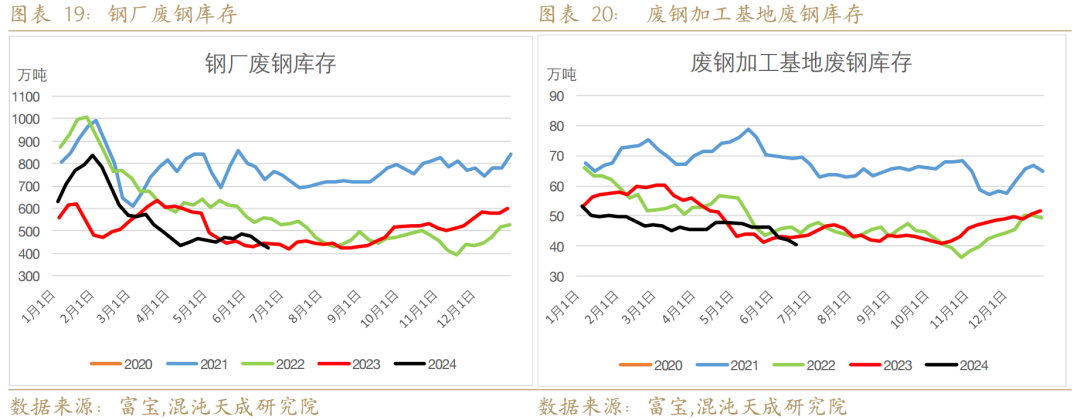

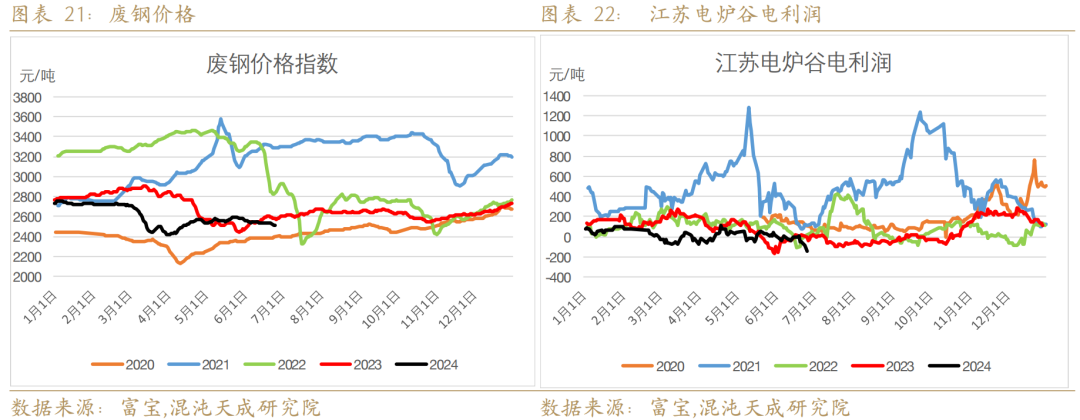

当前处于钢材需求淡季,钢材总库存下降放缓,黑色整体价格持续下跌,钢厂利润走弱,铁水产量有可能下降,由于废钢整体库存很低,价格下跌空间不大,电炉亏损更严重,电炉减产概率更大,所以对于铁水产量下降幅度和螺纹钢价格不用过于悲观。

三、政策倾向于控制煤炭消耗量,煤炭或长期保持紧平衡状态

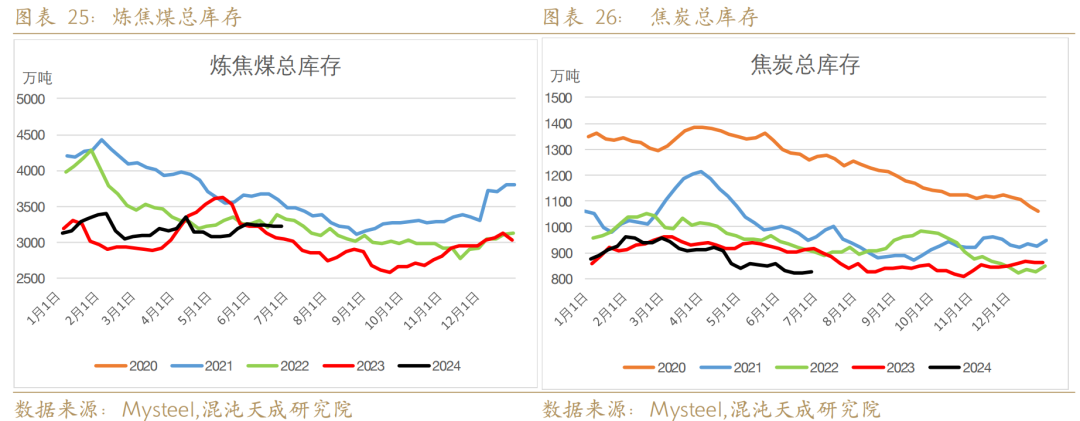

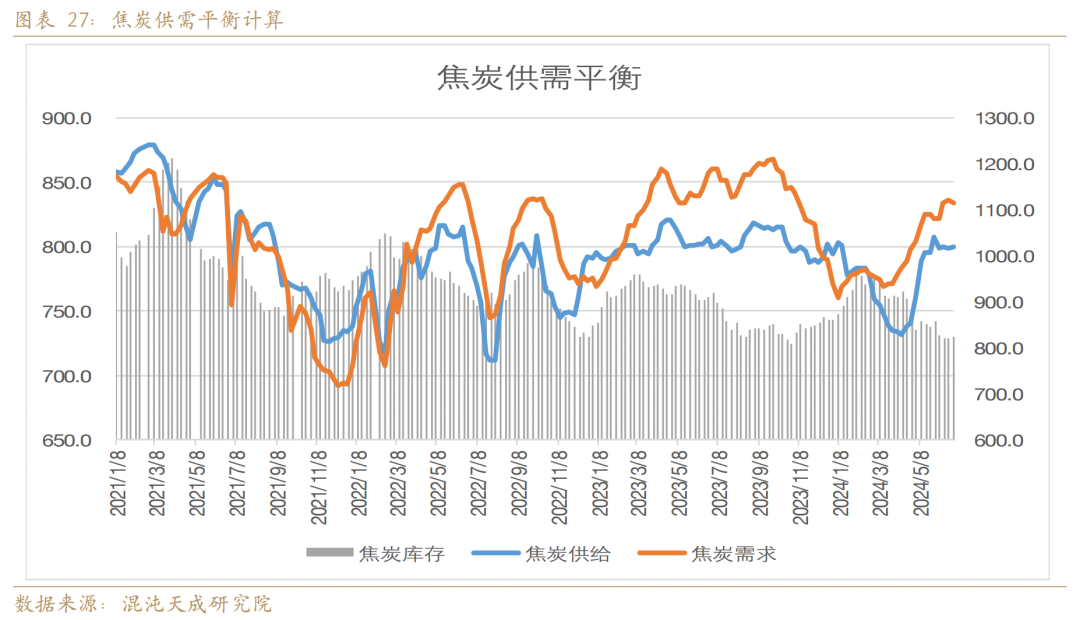

1-5月份焦煤产量同比下降10%,进口量增长25%,整体供给下降4.6%,焦炭产量同比下降1.8%, 双焦整体供需双弱格局,双焦产量下降幅度大于需求,库存处于历史低位,供需处于紧平衡状态,根据供需平衡表计算,焦炭供需仍存一定缺口,库存仍有可能继续下降,对价格支撑较强。

近几年在房地产和基建需求见顶之后,黑色行业有产能过剩趋势,政策倾向于用煤炭消费量限制下游产量,促进供给侧改革。2023年底国务院印发《空气质量持续改善行动计划》,要求严格控制煤炭消费总量,2024年5月国务院印发《2024-2025年节能降碳行动方案》,旨在以“碳调控”为核心的新一轮供给侧改革,预期未来煤炭产量可能逐步下降,煤炭供需或长期保持供需紧平衡状态,价格弹性较大。

当前黑色市场处于僵持状态,焦炭提涨提降50上下游就需要博弈很长时间,后市不确定性因素仍较多,市场随宏观情绪波动较大,寻找安全边际操作更为合适,建议等待焦煤到边际价格1400-1800元/吨附近区间操作。

黑色组:

马志攀

F3070998

18939716809

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 配资带你炒股